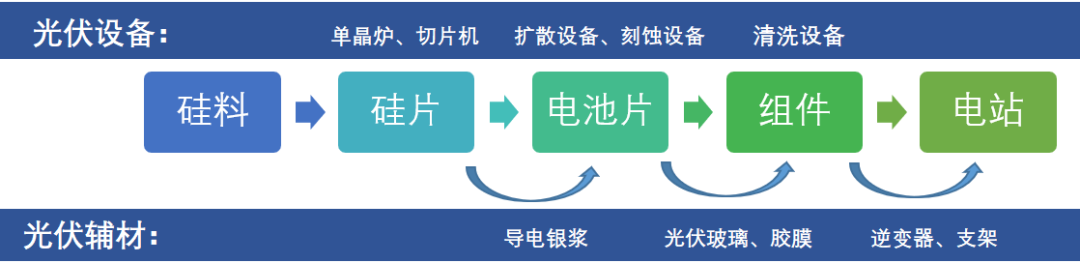

Da sich die „Jahresberichtssaison“ am 30. April fast dem Ende näherte, gaben in der A-Aktie notierte Unternehmen die Jahresberichte für 2021 nur zögerlich oder widerstrebend heraus.Für die Photovoltaik-Industrie reicht das Jahr 2021 aus, um in die Geschichte der Photovoltaik aufgenommen zu werden, da die Wettbewerbe in der Industriekette im Jahr 2021 in die heiße Phase eintraten. Insgesamt besteht die PV-Industriekette aus Kernsegmenten wie Silizium, Silizium Wafer, Zellen und Module sowie sekundäre Segmente wie PV-Hilfsstoffe und PV-Geräte.

Für die Photovoltaik-Stromerzeugung wurde die seit mehr als zehn Jahren angestrebte „Grid Parity“ in Terminal-Photovoltaik-Kraftwerken realisiert, was wiederum strengere Anforderungen an die Kosten der Photovoltaik-Industriekette stellt.

Im Siliziumsegment der vorgelagerten Industriekette besteht aufgrund der CO2-Neutralität eine enorme Nachfrage nach grünem Strom, was dazu führt, dass die Preise für Silizium, das am langsamsten wächst, stark ansteigen, was einen enormen Einfluss auf die ursprüngliche Gewinnverteilung der Industriekette hat .

Im Siliziumwafer-Segment fordert eine neue Kraft von Siliziumwafern wie Shangji Automation die traditionellen Siliziumwaferhersteller heraus;Im Zellsegment beginnen N-Typ-Zellen, P-Typ-Zellen zu ersetzen.

All diese miteinander verflochtenen Ereignisse können bei den Anlegern Verwirrung stiften.Aber am Ende des Jahresberichts können wir anhand der Finanzdaten einen Blick auf die Gewinne und Verluste jedes PV-Unternehmens werfen.

In diesem Beitrag werden die Jahresergebnisse von Dutzenden von PV-Unternehmen überprüft und die wichtigsten Finanzdaten in verschiedene Segmente der Industriekette aufgeschlüsselt, um die folgenden zwei Fragen zu beantworten:

1. Welche Segmente der PV-Industriekette erzielten im Jahr 2021 Gewinne?

2. Wie werden die Gewinne der PV-Industriekette in Zukunft verteilt?Welche Segmente eignen sich für das Layout?

Große Siliziumgewinne förderten die Entwicklung von Siliziumwafern, aber die Zellen verzeichneten ein schleppendes Geschäft

In den Hauptsegmenten der PV-Industriekette haben wir die gelisteten PV-Unternehmen mit klarer Finanzdatenoffenlegung für die Geschäftsbereiche Silizium – Wafer – Zelle – Modul ausgewählt und den Umsatz und die gewichtete Bruttomarge der verschiedenen Geschäftsbereiche jedes Unternehmens verglichen , um die Rentabilitätsänderungen jedes Segments der PV-Industriekette deutlich widerzuspiegeln.

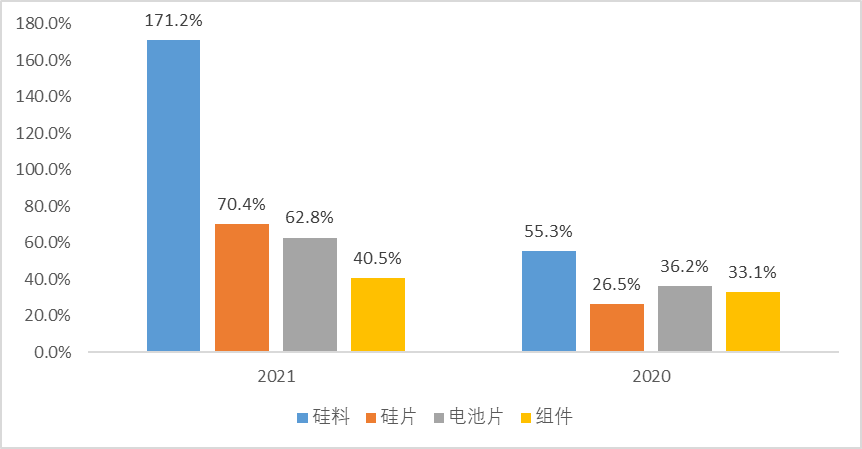

Die Umsatzwachstumsrate der Hauptsegmente der PV-Industriekette ist höher als die Wachstumsrate der Branche.Laut CPIA-Daten betrug die weltweit neu installierte PV-Kapazität im Jahr 2021 etwa 170 GW, ein Anstieg von 23 % im Vergleich zum Vorjahr, während die Umsatzwachstumsrate bei Silizium/Wafern/Zellen/Modulen 171,2 %/70,4 %/62,8 % betrug. /40,5 %, in einem abnehmenden Zustand.

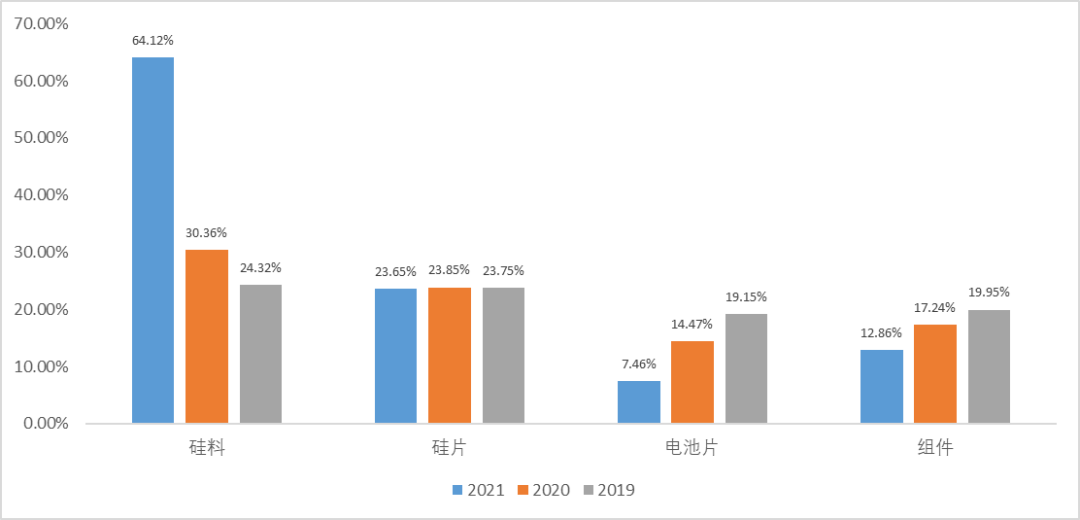

Aus Sicht der Bruttomarge stieg der durchschnittliche Verkaufspreis von Silizium von 78.900/Tonne im Jahr 2020 auf 193.000/Tonne im Jahr 2021. Begünstigt durch den deutlichen Preisanstieg stieg die Bruttomarge von Silizium deutlich von 30,36 % im Jahr 2020 auf 64,12 % im Jahr 2021.

Das Wafer-Segment hat sich als äußerst widerstandsfähig erwiesen und die Bruttomarge blieb in den letzten drei Jahren trotz des starken Anstiegs der Siliziumkosten bei rund 24 %.Es gibt zwei Hauptgründe für die stabile Bruttomarge des Wafersegments: Erstens nimmt der Wafer eine relativ starke Position in der Industriekette ein und verfügt über eine starke Verhandlungsmacht gegenüber nachgelagerten Zellherstellern, wodurch der größte Teil des Kostendrucks verlagert werden kann.Zweitens hat Zhonghuan Semiconductor, einer der wichtigsten Produktionszweige der Hersteller von Siliziumwafern, seine Rentabilität nach Abschluss der Hybridreform und Förderung von 210 Siliziumwafern deutlich verbessert und spielt somit eine stabilisierende Rolle für die Bruttomarge dieses Segments.

Zelle und Modul sind die eigentlichen Opfer der aktuellen Preiserhöhungswelle für Silizium.Die Bruttomarge der Zelle sank von 14,47 % auf 7,46 %, während die Bruttomarge des Moduls von 17,24 % auf 12,86 % sank.

Der Grund für die bessere Entwicklung der Bruttomarge des Modulsegments im Vergleich zum Zellsegment liegt darin, dass die Kernmodulunternehmen alle integrierte Unternehmen sind und keine Zwischenhändler haben, um die Differenz zu verdienen, sodass sie widerstandsfähiger gegen Druck sind.Aikosolar, Tongwei und andere Zellunternehmen müssen Siliziumwafer von anderen Unternehmen kaufen, sodass ihre Gewinnmargen offensichtlich unter Druck stehen.

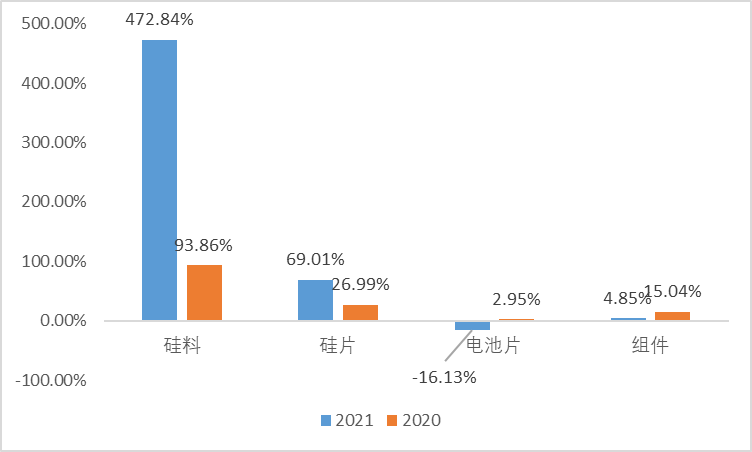

Schließlich wird aus den Veränderungen des Bruttogewinns (Betriebseinkommen * Bruttomarge) die Schicksalslücke zwischen verschiedenen Segmenten der Photovoltaik-Industriekette deutlicher.

Im Jahr 2021,der Rohertrag des Siliziumsegments stieg sogar um 472 %, während der Rohertrag des Zellsegments um 16,13 % zurückging.

Darüber hinaus können wir feststellen, dass sich die Bruttomarge des Wafersegments zwar nicht verändert hat, der Bruttogewinn jedoch um fast 70 % gestiegen ist.Wenn wir es aus der Gewinnperspektive betrachten, profitieren Siliziumwafer tatsächlich von der Welle der Siliziumpreiserhöhungen.

Die Margen bei Photovoltaik-Hilfsstoffen sind beschädigt, aber die Anbieter von Ausrüstung bleiben stark

Wir haben die gleiche Methode bei den Hilfsmaterialien und Geräten der Photovoltaik-Industriekette übernommen.Bei den aufgeführten Photovoltaikunternehmen haben wir relevante Angebote ausgewählt und die Ertragslage der entsprechenden Segmente analysiert.

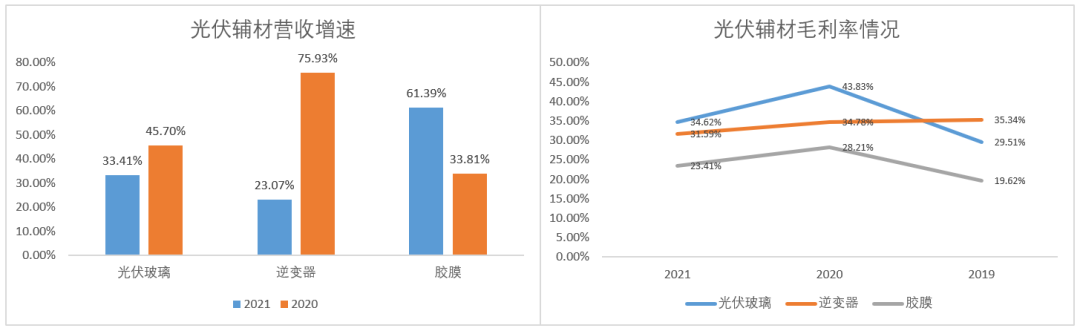

Jedes Unternehmen verzeichnete einen Rückgang der Bruttomarge im Segment Photovoltaik-Hilfsstoffe, aber alle können Rentabilität erzielen.Insgesamt litten PV-Glas und Wechselrichter unter steigenden Umsätzen, ohne den Gewinn am stärksten zu steigern, während die Gewinnwachstumsrate bei PV-Folie vergleichsweise besser ausfiel.

Die Finanzdaten der einzelnen Geräteanbieter im PV-Gerätesegment sind sehr stabil.Bezogen auf die Bruttomarge stieg die gewichtete Bruttomarge jedes Geräteanbieters von 33,98 % im Jahr 2020 auf 34,54 % im Jahr 2021, nahezu unbeeinflusst von verschiedenen Streitigkeiten im Haupt-PV-Segment.Bezogen auf den Umsatz stieg auch das Gesamtbetriebsergebnis der acht Ausrüstungsanbieter insgesamt um 40 %.

Die Gesamtleistung der PV-Industriekette in der Nähe der Rentabilität des vorgelagerten Silizium- und Wafersegments ist im Jahr 2021 relativ gut, während das nachgelagerte Zell- und Modulsegment den strengen Kostenanforderungen des Kraftwerks unterliegt, was die Rentabilität verringert.

Photovoltaik-Hilfsstoffe wie Wechselrichter, Photovoltaik-Folie und Photovoltaik-Glas richten sich an nachgelagerte Kunden der Industriekette, sodass die Rentabilität im Jahr 2021 in unterschiedlichem Maße beeinträchtigt wurde.

Welche Veränderungen werden sich in Zukunft auf die PV-Branche auswirken?

Der sprunghaft angestiegene Siliziumpreis ist der Hauptgrund für die Veränderungen im Gewinnverteilungsmuster der PV-Industriekette im Jahr 2021. Wann werden die Siliziumpreise in Zukunft fallen und welche Veränderungen werden in der PV-Industriekette nach dem Rückgang eintreten, stehen im Mittelpunkt der Aufmerksamkeit der Anleger.

1. Beurteilung des Siliziumpreises: Der Durchschnittspreis bleibt im Jahr 2022 hoch und beginnt im Jahr 2023 zu sinken.

Den Daten von ZJSC zufolge beträgt die weltweite effektive Siliziumkapazität im Jahr 2022 etwa 840.000 Tonnen, was einem Wachstum von etwa 50 % gegenüber dem Vorjahr entspricht und einen Siliziumwaferbedarf von etwa 294 GW decken kann.Wenn wir das Kapazitätszuteilungsverhältnis von 1,2 berücksichtigen, kann die effektive Siliziumkapazität von 840.000 Tonnen im Jahr 2022 etwa 245 GW installierter PV-Leistung decken.

2. Es wird erwartet, dass das Siliziumwafer-Segment zwischen 2023 und 2024 einen Preiskampf auslöst.

Wie wir aus dem letzten Rückblick im Jahr 2021 wissen, profitieren Siliziumwafer-Unternehmen im Wesentlichen von dieser Welle von Siliziumpreiserhöhungen.Sobald die Siliziumpreise in Zukunft sinken, werden Wafer-Unternehmen aufgrund des Drucks von Mitbewerbern und nachgelagerten Segmenten zwangsläufig ihre Waferpreise senken, und selbst wenn die Bruttomargen gleich bleiben oder steigen, wird der Bruttogewinn pro GW sinken.

3. Zellen und Module werden sich 2023 aus dem Dilemma erholen.

Als größtes „Opfer“ der aktuellen Welle von Siliziumpreiserhöhungen haben die Zell- und Modulhersteller stillschweigend die Kosten der gesamten Industriekette getragen. Zweifellos hoffen die meisten, dass die Siliziumpreise sinken.

Die Gesamtsituation der PV-Industriekette wird im Jahr 2022 ähnlich sein wie im Jahr 2021, und wenn die Siliziumkapazität im Jahr 2023 vollständig freigegeben ist, wird es in den Silizium- und Wafersegmenten höchstwahrscheinlich zu einem Preiskampf kommen, während die Rentabilität der nachgelagerten Module und Zellen sinkt Segmente werden beginnen, an Fahrt zu gewinnen.Daher werden Zell-, Modul- und Integrationsunternehmen in der aktuellen PV-Industriekette größere Aufmerksamkeit verdienen.

Zeitpunkt der Veröffentlichung: 10. Juni 2022